2016年,中国新能源汽车销量为50.7万辆。2017年,中国新能源汽车销量为77.7万辆。根据国务院发布的《“十三五”国家战略性新兴产业发展规划》,到2020年,新能源汽车实现当年产销200万辆以上,累计产销超过500万辆,CAGR达到41%。由此可见,未来三年内,新能源汽车将至少保持50%左右的增速。

钜大技术人员注意到,新能源汽车在中国的发展,最大的难点不是整车制造,而是新能源电池,也就是“

锂电池”。

新能源汽车零部件“三电”部分,也就是电池、电机、电控是核心动力总成部件,占了全部成本的 60%以上。而,这60%当中,成本占比最高的是新能源电池,主要由正极、负极、隔膜与电解液四个部分组成。这其中正极又占整个新能源电池成本的三分之一,所以从成本角度来看,新能源车最重要的是新能源电池。

然而,钜大技术人员看到,目前中国“

锂电池”行业资本密集加码,低端产能过剩,行业即将面临洗牌。锂电池红海已至,低端产能过剩、高端仍供不应求。

目前国内锂电池龙头企业的技术水平在国际上也很有竞争力,随着他们加大在锂电池产业上的投入,预计未来两到三年,国内锂电池行业的洗牌将再次提速,大企业依靠人才、技术和资金优势,进一步吞噬中小锂电池企业的市场份额,最终整个锂电池行业将形成几家大企业占据行业垄断地位的局面。显然在这场洗牌中,高端产能将幸存,而诸多低端产能则面临着被淘汰。

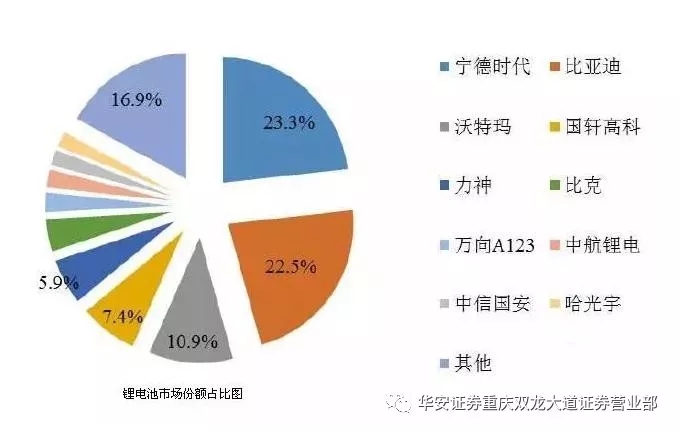

目前“锂电池”龙头依次是“宁德时代”、“比亚迪”、“沃特玛”、“国轩高科”、“力神”等。在博览研究员看来,“锂电池”产业的洗牌将直接提升这些国内龙头的市场份额,利好这些企业。

资本密集加码,低端产能过剩,锂电产业洗牌不可避免

钜大技术人员发现,去年下半年就有多家公司密集加码锂电池项目。在博览研究员看来,各家锂电池企业扎堆加码,与国家新能源汽车的发展有着密不可分的关系。

锂电池红海已至?低端产能过剩、高端仍供不应求。

根据国家规划,到2020年国内新能源汽车要突破200万辆,在新能源汽车不断发力的背景下,锂电池的需求必然会水涨船高。然而,需要指出的是,据不完全统计,上半年全国

动力电池领域新增52个重大投资项目,总投资额919.96亿元。预计到2020年,仅比亚迪、宁德时代、沃特玛等7家电池企业产品就能满足278万辆电动汽车的使用,相对产能过剩的“祸根”似乎已经埋下。

从整个行业情况来看,国内

锂电池企业数量已经达到200多家,产能总量确实已经出现了过剩的趋势。需要注意的是,目前锂电池产能的过剩,主要是低端产能的过剩。

2017年,配套产品进入工信部目录的动力电池企业只有90多家,但实际国内锂电池企业数量已经超过200家,其中不在工信部目录的动力电池企业很多都是小企业,同大企业相比,技术几乎不存在优势,很多都是低端的重复建设。

对此,钜大技术人员认为,随着锂电池行业的领头企业相继加大在动力电池上的投入,“锂电池”行业的洗牌正变得不可避免。

目前国内锂电池龙头企业的技术水平在国际上也很有竞争力,随着他们加大在锂电池产业上的投入,预计未来两到三年,国内锂电池行业的洗牌将再次提速,大企业依靠人才、技术和资金优势,进一步吞噬中小锂电池企业的市场份额,最终整个锂电池行业将形成几家大企业占据行业垄断地位的局面。显然在这场洗牌中,高端产能将幸存,而诸多低端产能则面临着被淘汰。

高端产能将幸存,而诸多低端产能则面临着被淘汰,锂电池龙头将直接受益

前面已经分析到,行业格局两级分化。高端产能将幸存,而诸多低端产能则面临着被淘汰,锂电行业有效产能依然不足,未来行业集中度将持续上升,强者恒强的趋势不可逆转。

从供给角度看,2016年主要

动力锂电池厂商合计产能为69.35Gwh,到2020年将有望升至360.55Gwh,期间增速高达51%。假设前五家(松下、三星、LG、比亚迪、CATL)龙头电池厂产能将按照50%的平均行业增速增长,则2020年前五大公司的产能供给有望达180Gwh。

从需求角度看,2020年全球新能源汽车销量有望达到373.4万辆,需要配置的有效产能至少为324Gwh。在锂电厂商低端产能退出、集中度提升的背景下,我们假设前五家龙头电池厂出货量将在2020年上升到行业的70%,届时其产能至少需要达到226.84Gwh,有效产能依然不足。值得注意的是,车企和锂电企业已逐步形成联盟关系,未来锂电企业和整车企业的绑定将进一步发展和强化,行业集中度将进一步提升。

未来锂电池生产设备的发展规划包括国内和国外两个主线,全球来看,松下、LG化学、三星SDI、CATL(宁德时代)、比亚迪等龙头(潜在)大规模扩产。以先导智能为代表的中国企业有望进一步与更多龙头厂商建立合作关系,实现全球供货。

国内市场来看,锂电池设备非标准特征明显,客户粘性极强,电池龙头与生产装备龙头强强联合趋势愈发明显,未来锂电池设备行业龙头和电池企业龙头将齐头并进。目前,先导智能、科恒股份、赢合科技等优质企业已抢先与优质电芯厂家达成合作。

对此,钜大技术人员认为,锂电池产业链趋势上行,行业即将面临洗牌,看好拥有客户和技术优势的电池龙头公司,比如国轩高科、比亚迪、宁德时代(非上市公司)等。

如下图所示,我们看到,目前“锂电池”龙头依次是“宁德时代”、“比亚迪”、“沃特玛”、“国轩高科”、“力神”等。在博览研究员看来,“锂电池”产业的洗牌将直接提升这些国内龙头的市场份额,利好这些企业。